待遇不一樣,偏見要糾正

“到現在還有一些投資人搞‘入圍名單’,不管你經營狀況如何,反正民企不准入圍,這種偏見應當糾正。”

“借錢變貴了。”在某省一家新能源公司做財務的李英,明顯感覺到這幾年企業融資成本在上漲。“2016年以前,銀行貸款利率在基准利率上打九折,2017年還能打九五折,今年則回到基准利率。”

像李英這樣能以基准利率貸款的民營企業還算“幸運兒”。“雖然近段時間銀行貸款利率稍微穩定下來了,但前陣子一直在漲。”另一省份某醫藥公司董事長劉成貴說,他們公司主要通過銀行貸款進行融資,“以前企業效益好,找銀行貸款多少還給點優惠,今年可能是整個社會資金吃緊,各家貸款銀行利率普遍上浮了5到10個百分點。”

相比明面上貸款利率的上升,獲取資金難度加大是目前不少民營企業更大的痛點。去年下半年以來,受債券違約、股權質押平倉風險等影響,金融市場和金融機構對民企的風險偏好下降,民企整體融資出現困難,影響了企業流動性。

“民企和國企在直接融資上存在明顯的差別待遇。”某大型零售商金融部門負責人李鍇說,不論是銀行間短期融資,還是在交易所發債,在相當條件下,投資人給民企和給國企的是兩種價格。“差別對待增加了民企的融資難度,情況最嚴重的是今年4月,投資人甚至看都不看民企發的債,這對一些當時急需資金的民企來說會面臨不小風險。”

“我覺得包括銀行、險資、基金在內的各方,在評估上不應簡單將國企、民企區別對待。到現在還有一些投資人搞‘入圍名單’,不管你經營狀況如何,反正民企不准入圍,這種偏見應當糾正。”李鍇說。

民營企業從銀行獲得貸款也不容易。“銀行能給我們的貸款額度在收緊。”某文旅企業負責人周珊彤說,“我們找銀行貸款,額度上就會打折扣,放款也不能一次到位,而是要分幾批發放,銀行的解釋是上級行對規模管理得較嚴。”

“銀行的貸款利率大約在5.6%,這個利率我們能接受,對企業來說,能貸到錢、解燃眉之急才是最要緊的,但現在銀行給的貸款額度都比較低。”某汽車設備廠負責人顧繼宏有些發愁,他們今年和一家大客戶簽了1億多元的訂單,為了盡快投產,經多方籌款后,還想找銀行墊資300萬元,結果銀行回復沒有額度。

“銀行說是上級行卡了規模,另外也覺得這筆貸款有風險。我向銀行解釋過,這家大企業信譽良好,回款及時,不會拖欠我們的款項,而且我自己企業的回款賬戶可以放在銀行,還有什麼擔心的呢?但銀行還是說不行。我覺得銀行在風險評估手段上可以更靈活一些,仔細調研,不要一覺得有風險就干脆不做貸款了。”顧繼宏說。

大型民企借錢越來越難,中小民企更是難上加難。“我們公司規模小,除了用土地、廠房、設備等做抵押擔保以外,銀行還要求我用家庭資產甚至個人財產做擔保,才能批給我貸款,‘有限責任’變成了‘無限責任’。”某農業設備公司負責人何森說。

記者在調查中發現,除了銀行貸款之外,其他融資渠道也不好“走”,高企的費用抬升了民企整體融資成本。

某機械制造企業董秘付余敏介紹,他們找商業保理公司貸款,獲得了一筆融資。“商業保理公司貸款年化利率為12.5%,是銀行貸款利率的2倍,而且找這類公司貸款還有很高的手續費。”付余敏說。

融資工具不少,但達標的企業並不多,眾多民企在銀行之外融資無門。某智能裝備制造企業財務部門負責人萬霖介紹,有些下游企業實力不強,也沒有足夠的流動資金,希望通過融資租賃的方式購買他們的設備。“這原本是幫助制造企業提升銷售業績的好事,也能讓小企業盡早提升制造能力,但有些機構就隻做發達地區的業務,不做欠發達地區的,因為他們覺得那些地方的公司回款難、報表不漂亮、資質不足。但實際上,民企的情況千差萬別,欠發達地區也有好企業。”

賬款難收回,負擔要減輕

“現在因為回款周期普遍延長一個月以上,公司必須貸款才能維持正常運轉,這給企業帶來不小的負擔。”

張華管理著一家從事汽摩配件加工的中型企業,談起資金周轉狀況,他表示壓力很大:“我們廠2016年以前從未貸過款,但現在因為回款周期普遍延長一個月以上,公司必須貸款才能維持正常運轉,這給公司帶來不小的負擔,融資成本提高,利潤就被擠掉了。”

“我們的策略就是熬,有風險的產品不敢碰,高投入的行業都不做。”張華說,公司處於半停半開的狀態,有了流動資金才敢考慮開工投入下一批項目。

針對應收款賬期變長的問題,某建材公司董事長葛衛立說:“我們公司貨款到年底基本也就能收回六七成,而且經常名義上賬期是3個月,實際如果給我一張6個月期限的銀行承兌匯票,賬期就變成了9個月。”

一些民企經營規模不大,在付款周期方面較少有討價還價的余地。“園林企業給政府做的項目都是通過墊資形式,以前首付款比例能到40%,后來隻能付到30%,現在降到20%,付款周期也大大拉長。”某環保公司董事長隋月告訴記者,地方政府償債能力減弱了,就把這部分壓力轉嫁給上游供應商,房地產客戶也出現業績下滑,中小企業因此陷入債務鏈。

“我們給地方政府部門做了許多高效節水項目,但全額墊資做完項目后,地方政府部門往往回款很慢,錢大半年都回不來,經營壓力很大。”何森說。

這樣的民企不在少數。某科技企業創始人呂欣說,公司的主營業務是建筑檢測儀器,客戶都是一些大型國企。“資金周轉確實不靈活,應收款經常一拖就是半年到8個月。”

為了緩解資金鏈緊張問題,很多中小企業迫切希望銀行提供流動資金貸款。某食品公司總經理黃興告訴記者,如果沒有銀行支持,中小企業流動資金不足,就會縮減原材料採購,減少產品供應,市場佔有率會迅速下降,企業經營規模不斷萎縮,慢慢被市場淘汰。

解決融資難,信息要共享

“銀行機構存款組織能力有所下降,在一定程度上會影響未來信貸投放規模的可持續增長。”

民營企業面臨融資難融資貴,而銀行也受制於資本約束和負債約束,放貸能力有限。資金面緊張、獲取存款難度加大、負債成本上升、運營成本高企等,是此次調研中各家銀行反映的共性問題。

“受多重因素影響,轄內銀行機構存款組織能力有所下降,在一定程度上會影響未來信貸投放規模的可持續增長。”江蘇常州銀監分局局長陳惠蓮介紹,當地銀行存款的增長多以高成本的存款為主。“存款成本上升導致銀行利差收窄,個別銀行存貸款利率持平甚至倒挂,也在一定程度上影響了企業的融資成本。”陳惠蓮說。

某股份制商業銀行分行行長侯磊說,2017年起,該行存款隻有210億元,貸款卻高達252億元,除去准備金后,借差高達100多億元,利率3%以上,這塊資金成本非常高。另一家股份制銀行分行負責人說,2017年起,銀行業資金流動性普遍趨緊、利率市場化競爭激烈,銀行自身的資金成本壓力加大,間接抬高了企業融資成本。

“在吸收存款上,小銀行一直是有困難的,對公存款、招標入圍都比不過大銀行,尤其是吸收對公存款,這是業內長期存在的現象。”某農商行副行長閆絲雨說,地方小銀行產品單一、規模小、評級相對低,大部分存款都被大銀行拿走了。

某股份制商業銀行對公部門副總經理金三成說:“目前銀行很難拉到存款,流動性緊張,受資本充足率和負債約束很大。有的規模不大但前些年表外業務做得比較多的城商行,存貸比非常高,已經達到90%左右了。”

銀行內部的績效考核和激勵機制也在一定程度上造成銀行不敢貸、不願貸。陳惠蓮說,從基層銀行的現狀看,一些銀行在綜合收益率等指標考核上沒有對民營企業貸款予以傾斜,銀行內部資金轉移價格未及時調整,專項激勵費用未安排到位,同時盡職免責尚難落實。“雖然監管部門對從業人員有盡職免責的規定,但在實際操作上,很難劃清盡職免責和從業道德風險的邊界。更重要的是管理機制未完全跟上,現在基層行放款,如果沒有上級行在管理模式、工作方式、服務創新、產品設計、風險定價等方面的配套創新,基層信貸機構和人員難有更大的作為。”

多地銀行信貸部門負責人向記者反映,企業在政府部門的工商、稅務、信用信息等,對貸款審批具有十分重要的參考價值,現在調取企業信息需要額外付費,這增加了銀行放貸成本。

“讓銀行真實、全面地掌握民企信息,是為它們提供融資服務的前提。”某大型商業銀行分行副行長吳先屏介紹,企業信息散落在工商、稅務等多個單位和部門,信息不共享,導致銀行獲得的客戶信息不完全,往往出現企業多頭貸款、過度融資等問題。

“我們想大力支持中小企業,但最大的擔心來自銀企信息不對稱。”某股份制銀行分行中小企業部總經理石斌杰說,“做貸款,當然要摸清企業的情況,比如稅收、社保繳納、公司產值、老板資金狀況、貸款去向等,但這些問題靠目前的征信系統解答不了,增加了辦理貸款的難度。另外,我們很希望有擔保公司來做中小企業的擔保,現在很多企業想貸款,既沒有擔保也不願給抵押物,這不利於銀行控制風險。”

環境在改善,資金漸寬裕

“以前抵押物評估費用、銀行人員差旅費用都要由我們企業來承擔,現在全部由銀行自己承擔,這在以前是難以想象的。”

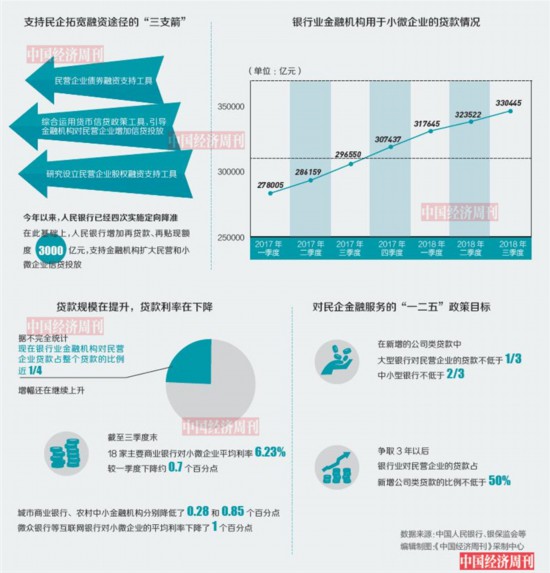

記者了解到,今年10月份以來,民營企業的經營情況和融資狀況受到各方關注,財政部、人民銀行、銀保監會等多個部門密集出台扶持政策,金融業加大對民企有效的金融支持,解決民企融資難融資貴問題,幫助民企紓困解難,一些企業也切身感受到變化。

“今年下半年,我們的貸款利率沒有繼續上升。”某紡織企業總經理何文說,銀行貸款手續費高的現象最近也發生了轉變,“我找華夏銀行貸款,以前抵押物評估費用、銀行人員差旅費用都要由我們企業來承擔,現在全部由銀行自己承擔,這在以前是難以想象的。”

政策效應持續釋放。“雖說拉存款有困難,但並未影響銀行正常經營,央行降准后,我們也釋放出幾億元的流動性。”沈陽農商行副行長楊旭說,“資金充裕了,給企業的貸款利率也下來了。從6月份起,我們給小微企業的貸款利率開始下降,以前都是7%以上,現在降到了7%以下。”

“從今年8月起,總行對新發生普惠型小微企業貸款給予15個基點的內部資金轉移定價優惠。”興業銀行重慶分行中小企業部副總經理樊玉霞介紹,在激勵機制上,銀行也已經出台具體辦法,為鼓勵員工開展小微企業貸款業務,單筆落地將有10002000元的獎金。“在產品上,我們還開發了‘無還本續貸’產品,幫助一批資質好的企業客戶緩解現金流困難,減輕還貸壓力。”

完善銀行考核激勵機制,是破解不敢貸、不願貸的關鍵。“這是系統工程,要解決人員配置、機制保障、審批權限、產品創新等一系列制約因素。”陳惠蓮建議,配備專職人員和隊伍,同時解決目前授信審批權限主要集中於省級以上機構的現狀,給予基層經營管理機構更多權限,並做好清晰、合理的權責劃分。加強針對民營企業的金融產品創新,提高金融科技水平,特別是增強銀行除信貸以外的提供直接融資工具的能力。

對於防控風險,銀行還應認識到,不發展才是最大的風險。陳惠蓮認為,防控信貸風險最根本的是要發揮金融政策和其他政策的協同性,加強區域經濟聯動效應,穩定宏觀經濟環境,實現產業鏈上下游整體復蘇。在信貸投放上要穩定融資支持、堅定放貸信心,建立和民營企業更緊密的伙伴關系,為民企爭取化解風險的時間和空間。

各地金融監管部門正在積極行動,引導金融機構加大對民營企業的金融支持力度。

在遼寧,監管部門要求銀行將“公平信貸”原則貫穿信貸管理全程,從業務受理、客戶評級、放款約束、貸后管理等方面,檢查是否存在可能影響公平信貸的政策,取消不合理的條款、要求和做法。在重慶,監管部門劃分機構、片區,組織機構負責人和一線客戶經理,對全市6000余家民營工業企業進行全覆蓋式走訪、回訪,對民企廣泛關注的困難和問題拿出切實舉措,目前已現場為民企解決各類融資問題30個,落實資金24.6億元。在浙江,監管部門組織銀行對全省授信10億元以上企業進行篩選,探索建立優質企業“白名單”,對暫時遇到困難但仍有發展前景的企業,主動開展幫扶,助力企業提前做好債券兌付安排,推動市場化法治化債轉股落地。

“社會各界越來越關注民營企業的經營狀況,我相信隨著相關政策陸續落地,民企的生存環境會大大改善。”江蘇常州東奧服裝有限公司總經理周斌說,現在企業營商環境逐步好轉,金融部門對民企的大力扶持也在見效。最近東奧公司的還貸壓力減輕不少,現金流相對充裕一些了,正跟外企展開深入合作。

(人民日報記者 歐陽潔 邱超奕 葛孟超)