“车贷一哥”终究凉了。7月4日晚,杭州警方一纸立案侦查通告,宣告了美股上市网贷公司微贷网的结局,7月5日,微贷网被查一事在全网迅速传播并引发多方热议。累计借贷金额近3000亿、借贷余额近百亿元的微贷网,究竟因何被查?“车贷第一股”和“车贷一哥”先后“沦陷”,折射出哪些车贷模式之殇?上市、立案、转型,“翻车”频现的车贷平台还能走多远?

待收近百亿元被查

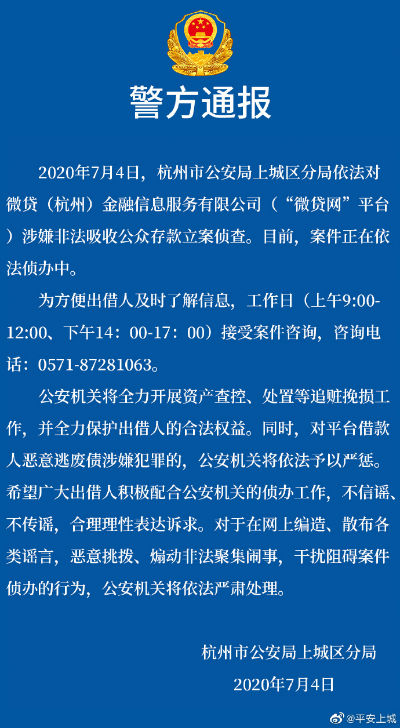

7月4日晚,据杭州市公安局上城区分局通报,因涉嫌非法吸收公众存款,杭州市公安局上城区分局已对微贷(杭州)金融信息服务有限公司立案侦查。目前,案件正在依法侦办中。

针对微贷网催收工作,杭州市公安局上城分局强调,微贷网催收工作将纳入政府整体处置,原有催收体系、组织架构及人员保持不变,催收工作受政府统一管理、监督及指导。处置办将根据催收工作进度适时启动法律程序,依法追究借款人逾期还款的法律责任。

北京商报记者注意到,早在5月底,微贷网曾官方公告退出网贷计划:基于国家政策及行业趋势原因,经审慎研究决定,于2020年6月30日前退出网贷行业,不再经营网贷信息中介业务。然而,6月30日期限已过,良性退出未如期而至,一纸立案通告宣告了微贷网的结局。

微贷网此次被立案侦查并非毫无征兆。从出借人反映来看,被立案前,已有近500位投资人在投诉平台上联名投诉微贷网损害出借人利益,称平台存在擅自调整兑现方式、擅自篡改合同数据等违规行为,并提出请求相关部门派出团队对微贷网财务、数据情况进行监管,要求微贷网落实股东连带责任,与出借人委员会商讨退出方案并制定推进计划等诉求。

此外,微贷网还被法律诉讼缠身。根据天眼查,微贷网周边风险高达4029条,其中自身风险达497条,具体包括149条开庭公告,案由涉及金融不良债权追偿纠纷、服务合同纠纷、不当得利纠纷、民间借贷纠纷等。

在多方人士看来,引发此次被查的导火索,主要是因为资金端层面。正如麻袋研究院高级研究员苏筱芮所称,网贷业务区分资产端和资金端,微贷网被查直接原因主要是资金端无法及时兑付。

网贷之家联合创始人石鹏峰同样认为,当前,网贷清退进入最后攻坚,杭州要求6月30日之前所有机构完成存量的彻底清退清零,微贷网未能如期完成,或与此次立案相关。

“微贷网之前就有退出方案,此次被查导火索,或许是因方案在执行的过程中未按原计划推行,或者是因为出借人对退出方案无法接受,因此微贷网在后期兑付上出了问题,出借人报案后,由此警方介入立案侦查。”零壹研究院院长于百程推测道。

针对出借人的联名投诉及此次被查具体原因,北京商报记者尝试采访微贷网,但多次拨打电话均无人接听。7月5日,微贷网股东方汉鼎宇佑公告称,公司通过全资子公司汉鼎宇佑科技持有微贷网14.13%股权,此次立案调查可能导致公司金融资产存在较大金额的公允价值变动的风险。截至2020年第一季度末,公司对微贷网的长期股权投资账面价值余额为1.55亿元。预计6月末,公司对微贷网的股权投资账面价值余额为0.76亿元。

股价表现方面,根据Choice数据,微贷网在美股上市后,股价最高曾涨至13.63美元/股,截至发稿北京时间7月5日,微贷网股价为1.33美元/股,较上市以来股价最高点相比跌幅超过九成,当前总市值仅9371.37万美元。

车贷平台频现“翻车”

微贷网曾是杭州最大的网贷平台,除了经营时间长达9年外,还被业内称为“车贷一哥”。官网显示,微贷网于2011年7月上线,2018年11月登陆美股纽交所上市,主要经营汽车抵押借贷业务,借贷产品包括“车主贷”及信用贷“微易融”。截至2020年2月末,微贷网累计借贷金额2986.6亿元,借贷余额为85.83亿元,借贷余额笔数33.7万笔,当前出借人数量11.55万人,当前借款人数量31.5万人。

值得注意的是,微贷网并非首家被警方通报的车贷上市平台,早在2019年1月,杭州公安局上城区分局通报称,对杭州优品经济咨有限公司(一点成圆)非法吸收公众存款案立案侦查。经初步调查,一点成圆平台以房贷、车贷等方式涉嫌非法吸收公众存款罪,相关嫌疑人已被控制。

此外,2019年8月,“车贷第一股”点牛金融也因涉嫌非法吸存被立案。2020年3月,公安机关已通过国际刑警组织对点牛金融实际控制人发布红色通报,另有14名犯罪嫌疑人被公安机关依法采取刑事强制措施。

当前,车贷平台业务模式主要分为汽车抵押/质押贷款、车商贷款、汽车消费贷款等,除微贷网、点牛金融等被立案外,还有投哪网、人人聚财、图腾贷等多家网贷平台入场。不过,目前多数平台均已退出。

为何车贷平台频现“翻车”?北京市中闻律师事务所律师李亚告诉北京商报记者,车贷业务虽有车辆抵押,但是变现途径较窄,同时变现时间较长、成本过高。在他看来,当前,车贷市场的大范围“遭殃”,一方面是因大环境影响,因为网贷风险易传导,当前监管政策对网贷行业并不支持;此外从业务层面来看,车贷在催收和处置环节,可能会涉及暴力催收和违法处置等问题,该环节容易触碰法律红线。

苏筱芮同样称,车贷业务涉及的乱象较多,其中贷前主要是收费问题,如此前轰动全国的“奔驰金融服务费”,重复收费、隐形收费等变相推高申请人的贷款利率;而贷后方面主要还是催收方式,比如抢车、拖车等恶性行为,贷后暴力催收最容易触犯法律。

事实上,针对车贷、暴力催债等业务问题,监管方关注已久。杭州市公安局上城分局2018年发布并置顶的一条《关于深入开展扫黑除恶专项斗争的通告》中,便明确将“打着投资公司、咨询公司、金融借贷平台、典当行等名义以及‘无抵押贷’、‘校园贷’、‘车贷’、‘房贷’、‘裸贷’等‘套路贷’,专门从事高利放贷,采取虚假诉讼、跟踪滋扰、言语威胁、变相拘禁、殴打伤害等手段逼讨债务的黑恶势力”等11类别,归属于杭州地区涉黑涉恶违法犯罪的线索举报范围。

转型难上加难

“车贷平台在退出过程中,难度会比一般网贷平台更高,因为车贷资产时间相对更长,且车抵贷过程中会有较多乱象,因此整个平台的回款会相对更难更复杂。” 谈及车贷平台如何退出问题,于百程直言道。

在多位分析人士看来,当前,对于市场上的车贷平台来说,资产催收一直是一大痛点问题。石鹏峰指出,资产和催收问题早已在过去几年的不断整治中被关注,已不是新鲜事物。

退出尚存难度,转型更是难上加难。北京商报记者注意到,2019年底,已被立案侦查的点牛金融悄然开启“自救”,拟计划开展汽车租凭业务和比特币采矿业务;同期,微贷网也发布公告表态,拟转型并申请网络小贷牌照,不过截至目前,二者转型均未有明朗进展。

上市、立案、转型,风波屡现的车贷平台还能走多远?在多位分析人士看来,当前,车贷平台转型不确定因素仍较多,尤其是已立案的公司要进行转型的难度更大,被立案后公司需要承担很大的责任,例如偿还债务、偿还出借人的欠款,且公司本身也要承担很多不可知风险。

苏筱芮则建议,要解决车贷平台的问题,还应从市场上正本清源。一是加强监管约束,包括法律法规、行业自律等多重方式,从顶层设计方面厘清红线,对违反机构给予惩罚;二是持牌机构的商业约束,部分涉及违规的销售、催收等第三方合作机构,持牌金融机构应建立清单制度,对有“黑历史”的三方机构停止商务合作。此外,对于投资人来说,由于网贷行业基调已定,投资者应尽可能停止新增出借,对不明确的项目业务保持警惕。

北京商报记者 孟凡霞 刘四红