美国最大保健品公司宣告破产!这家中国公司成最大受害者,损失或逾20亿…

疫情蔓延之下,美国企业破产潮汹涌湍急。

当地时间6月24日,美国老牌保健食品公司GNC(美国健安喜控股有限公司)表示,已申请破产保护,称计划关闭7300家门店中的1200家。公司声明指出,已根据美国破产法第11章规定申请破产保护,以使得公司在重整资产负债表或完成出售的程序时维持业务营运。

网友评论

然而,这家美国最大的保健品公司破产的最大受害者却来自中国——哈药股份(600664)。从2018年开始,哈药股份前后三次、总共花了2.99亿美元(约20亿人民币)认购投资GNC发行的可转换优先股,转股完成后,哈药股份持有GNC 40.1%的股权,成为其单一最大股东。

根据哈药股份6月24日的公告,公司若在GNC可转换优先股总计20.49亿元的投资部分或全部无法收回,将冲减留存收益;若累计1.71亿元的应收股利部分或全部无法收回,将计入当期损益。

85年老牌保健品公司“穷途末路”

GNC成立于1935年,总部位于美国匹兹堡,2011年4月登陆纽约证券交易所。曾是全球最大的健康营养产品专业生产零售商、美国最知名保健品品牌之一。其鼎盛时期专注健康产品的研发与生产,产品线丰富,包括补充维生素矿物类产品、运动健康营养产品、草本植物提取营养产品等超过1500种健康产品,销售遍及全球。

图片来源:GNC官方微博

破产前的GNC在美国和加拿大拥有超过3千家门店,几乎在美国的每个大型商场都设有GNC的分店,是一家重资产公司,因此受到了疫情格外沉重的打击。

据哈药股份此前的公告,截至2020年5与6日,GNC在疫情期间被迫关停了约40%的门店,其中一部分可能面临永久关店。公司对GNC的优先股投资的投资成本总计20.63亿元。截至2020年3月31日,公司损失约11.65亿元。

在疫情爆发之前,GNC就已经面临销售增长乏力的困境。2019年6月时,GNC就关闭了旗下约900家店面。

而GNC多数的门店都是在购物中心与街边,因此在疫情期间更是被迫面临客流量下滑、销售进一步减少的情况。GNC受到疫情严重打击,2020年第一季度的销售额下降了10.1%,第一季度的净亏损为2.001亿美元,比上年同期的净亏损的12倍,疫情直接导致GNC 1.575亿美元的资产减值。

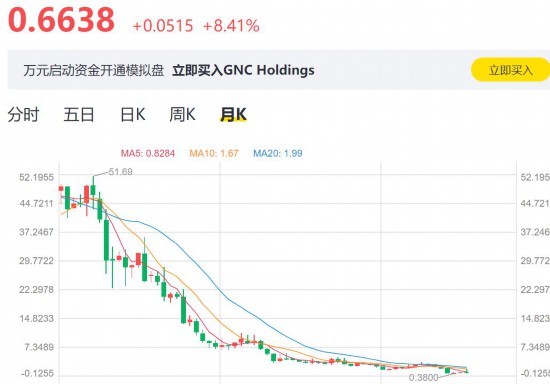

2020年以来,GNC的股价从年初2.76美元一路暴跌,6月25日收报0.6638美元,市值只剩下5100万美元左右。仅在7年前的2013年,GNC的巅峰市值一度高达480亿美元,是现在的近百倍水平。

债务重组并不包括GNC中国

哈药集团或接盘

哈药股份和GNC的合作开始于2018年。

当年2月,哈药股份公告称,公司拟投资约3亿美元认购GNC发行的可转换优先股299950股,该股票可随时转换为普通股。转股完成后,哈药股份成为其单一最大股东。双方约定完成投资时,GNC董事会增至11人,其中哈药股份指派5名董事。

成为GNC的单一最大股东后,为加快开展GNC在中国大陆的业务,哈药股份与GNC在上海及香港成立合资公司。哈药股份对GNC在上海新设立的外商独资企业PRCJV进行增资,投资金额为等值于2000万美元的人民币,取得PRCJV65%的股权。

图片来源:GNC官方微博

此外,对GNC在香港已注册的独资公司GNCHK进行增资,投资金额为1港币,取得GNCHK65%的股权。哈药股份期望借此快速成为中国膳食补充剂及保健品行业领军企业。

仅仅两年后,这桩“联姻”就走到了今天的局面。

6月24日,哈药股份公告称,GNC进入美国破产法第11章重整程序后,公司作为优先股股东,偿还次序位列普通债权人之后,无法得到优先清偿,将对公司的净资产和净利润产生重大影响。

根据哈药股份公告,GNC与其某些有担保贷款人及关键利益相关方达成一致,将通过两个方案实施美国破产法第11章项下的重整,两个方案包括独立重整计划及出售计划。其中以7.6亿美元售出GNC整体业务已经与哈药集团有限公司(系哈药股份的控股公司)达成初步原则性意向,并得到GNC及多数担保的债权人的支持。

GNC表示,两个方案将同步推进,且GNC预期将最终确认采取其中的一项以使得GNC有望于今年秋季完成第11章程序。

另外,GNC已经获得了部分现有债权人提供的约1.3亿美元额外流动性的承诺,其中包括1亿美元的DIP融资承诺(该等资金用于被接管期间之资金需求),以及在获得必要的贷款人同意后的额外约3000万美元融资。

值得注意的是,6月25日,GNC中国公告称,GNC北美以外的公司实体,包括GNC与哈药股份在中国的合资公司,并不在破产重组第11章程序范畴内,故本次债务重组并不包括GNC中国,哈药股份仍持有GNC中国65%的股权,对其在中国的运营发挥至关重要的作用。

哈药股份人事变动频繁

净利润连续三年下滑

除了在投资上遇到的麻烦事,哈药股份主营业务也出现了盈利能力不断下降的情况。

哈药股份披露2019年财报显示,公司实现营业收入118.24亿元,同比增长9.35%;实现净利0.56亿元,同比下降83.88%。哈药股份的净利润已连续三年下滑,2017-2018年,哈药股份的净利分别下滑48.36%、14.95%。

从产品类别来看,哈药股份旗下产品2019年超半数出现了下滑。其中,抗感染类产品、感冒药类产品、心脑血管类产品、消化系统类产品以及抗肿瘤类产品分别实现营收10.04亿元、4.18亿元、3.55亿元、1.72亿元、0.88亿元,分别下滑19.14%、16.38%、27.9%、13.17%以及0.94%。2019年,哈药股份仅有营养补充剂和其他类产品营收增长,营养补充剂营收同比增长17.54%至12.73亿元,其他类产品同比增长10.3%至0.46亿元。

根据2019年年报,哈药股份的主要产品销量全面下滑。其中,复方葡萄糖酸钙口服溶液、阿西莫林胶囊、葡萄糖酸锌口服溶液、双黄连口服溶液的销量同比下滑11.05%、16.1%、12.21%以及18.3%。

而且,下滑趋势还延续到了2020年。今年一季度,哈药股份处于亏损状态,不仅营收、净利分别下滑6.11%、28.58%,经营活动现金流入也由去年同期的8.38亿元下降至6.45亿元。

曾经,“大面积广告轰炸+明星代言”的哈药模式,因效果好收益快吸引了无数药企效仿。

但“哈药模式”忽视研发和产品差异化,用烧钱营销以维持营收,而一旦降低营销费用,公司业绩就会立刻下降。

这是一个恐怖的困境:烧钱铺广告迟早会死,但不烧钱会立刻死。

近年来随着广告营销模式效果越来越差,忽视研发的哈药股份尝到苦果。

2017年至2019年,哈药股份研发费用分别为1.42亿、1.37亿和1.25亿元,逐年下滑。近期股价屡创新高的恒瑞医药,同期研发费用分别为17.59亿、26.7亿和38.96亿元。

数据来源:Wind

而哈药股份2019年的销售费用为8.6亿元,同比增加39%。

另外,在企业经营压力下,哈药股份的人事变动也十分频繁。6月10日,企业公告称,副总经理高磊因个人原因申请辞职。2019年财报显示,高磊税前薪酬为140万元,未持有公司股份。

除了高磊,半年内,企业已连续有三名副总经理辞职。3月31日,副总经理魏双莹辞去公司副总经理职务;而在2019年底,另一位副总经理周行也因个人原因辞职。