車險綜合改革劃定時間表后,相應的配套文件陸續出爐。9月7日,北京商報記者獨家獲悉,與之相配套的承保理賠標准化規范也更新落地。中國保險行業協會(以下簡稱“保險業協會”)近日下發《商業車險示范產品承保實務要點(2020試行版)》(以下簡稱《承保要點》)、《商業車險示范產品理賠實務要點(2020試行版)》(以下簡稱《理賠要點》),新增了與車險示范條款相匹配的多項規章,同時還解決了此前“模糊地帶”的問題。業內人士分析,兩份標准化配套文件可有效輔導行業規范操作,形成流程標准。同時,提高出單及理賠的准確性及效率,最大限度保護消費者的利益。

新增增值服務專屬章節

“為方便各個環節的工作人員更加直觀、明確地了解及掌握新產品承保流程各項相關規定,協會對商業車險新產品上線后對於車險承保及理賠過程中各個環節的要求進行梳理、匯總形成了上述綜合性指引材料。”保險業協會相關人士透露道。

北京商報記者對比發現,由於商業車險示范條款在保險責任和理賠處理等方面發生相應變化,上述要點也進行了升級。如在《承保要點》的保險人須履行的說明義務章節,除了此前要點中規定向投保人介紹包括保險責任、保險金額、保險價值、責任免除等條款外,新增了“特別是對於投保了附加絕對免賠率特約險、附加發動機損壞除外特約險的客戶,保險人應向投保人重點解釋和說明保險責任范圍的變化”。

而在投保單填寫與錄入章節中,新增了“對於附加絕對免賠率特約條款、附加醫保外醫療費用責任險、附加精神損害撫慰金責任險等可以對應多個主險的附加險種,應當在保單上載明此類附加險對應的具體主險以及絕對免賠率或賠償限額”。

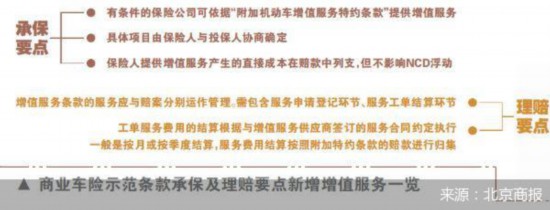

值得一提的是,《承保要點》《理賠要點》中均新增了增值服務專屬章節。前者明確了增值服務規則,如有條件的保險公司可依據《中國保險行業協會商業車險示范條款(2020版)》中載明的“附加機動車增值服務特約條款”提供增值服務,具體項目由保險人與投保人協商確定,保險人提供增值服務產生的直接成本在賠款中列支,但不影響NCD(無賠款優待系數)浮動。

而《理賠要點》則明確提出,增值服務條款的服務操作流程不同於賠案的理賠流程,應與賠案分別運作管理。需包含服務申請登記環節、服務工單結算環節。此外,工單服務費用的結算根據與增值服務供應商簽訂的服務合同約定執行﹔一般是按月或按季度結算,服務費用結算按照附加特約條款的賠款進行歸集。

此前,保險公司在銷售車險時,如向車主提供車身檢測等增值服務,或因“給予被保險人合同約定以外的利益”而被處罰。而更新后的商業車險示范條款,則將保險公司經常贈送的用車服務,調整為附加機動車增值服務特約條款,制定包括代送檢、道路救援、代駕服務、安全檢測等增值服務的示范條款,為消費者提供更加規范和豐富的車險保障服務。“‘名正言順’的增值服務需要承保端與理賠端多環節的同步創新。”分析人士指出。

避免規定受益人引發糾紛

除緊跟商業車險示范條款“步伐”進行更新迭代外,配套文件在承保及理賠要點中還避免了此前險企承保時自動規定受益人引發法律糾紛、汽車玻璃破損后出現界定難題等模糊地帶。

具體來看,《承保要點》中明確規定,受益人是指人身保險合同中由被保險人或者投保人指定的享有保險金請求權的人。各保險公司要避免在車險保單中添加關於“第一受益人”此類特別約定。保險業協會相關人士表示,“受益人”隻存在於人身險保險合同。為保護消費者權益,強化業務合規經營,根據近年來司法判決案例和監管部門行政處罰情況新增上述表述。

北京格豐律師事務所合伙人、律師郭玉濤分析,因為有些車主購買車險時涉及到抵押貸款的情況,很多保險公司在保單中直接單方面規定受益人,如將貸款銀行、4S店、小額貸款公司等設定為受益人。但此舉沒有法律依據與合同依據,在合同條款裡沒有這個受益人的權利、義務及地位。所以如果真發生賠償問題,到底誰是保險金的索賠權人,誰的權利優先,很可能就會形成矛盾。

“依法而言,被保險人才是財產保險保險金的請求權人,那麼,單方面增加受益人,被保險人和受益人誰的權利優先就說不清了,所以為了避免出現糾紛問題,承保要點規定不要出現這個詞語。”郭玉濤補充道。

事實上,關於“貸款車出險,保險公司拒賠”“4S店‘搶做’第一受益人”等新聞多次見諸報端。愛問保險CEO龐博表示,避免增加財產保險受益人,保護了消費者利益,因為涉及車輛貸款的情況,多數險企將車險的受益人約定給資金出借方,被保險人往往都處於被動地位。

此外,在《理賠要點》的定損章節中,新增了“保單中若未約定玻璃的國產/進口類別,按照出險時承保車輛上安裝的玻璃類型進行同類定損”。“因為有些車輛的玻璃存在進口和國產兩種類型,約定玻璃類型是為了避免因為人為操作的問題,使玻璃以次充優。同時也為了防止原本低價的玻璃,卻按高價的玻璃定損去套利。”龐博解釋道。

鼓勵快賠處理遠程定損

由於大數據、人工智能等技術的應用,承保及理賠要點也鼓勵保險公司採用快賠處理以及遠程定損等方式提高效率。

如在接到報案后,各公司可以採用人工智能方式自動調度派工與人工調度派工相結合,人工方式派工須保証每日24小時調度派工處理。同時,鼓勵已建立交通事故快賠處理機制的地區,應引導報案人按照當地快賠處理模式處理。

此外,在定損環節裡,保險公司除了可以採取現場定損、集中定損、上門定損外,還可採用遠程定損等定損模式。遠程定損即保險公司採取線上與客戶互動,通過遠程照片拍照、視頻方式指導客戶,完成事故中受損車輛的損失確定。

龐博表示,快賠處理以及遠程定損均可以提升保險的理賠效率,使消費者更快地獲得應有賠償﹔對保險公司來說,通過快賠和遠程定損等技術手段,也可以降低自身的運營成本,減少外勘人員的成本投入,是一種雙贏的選擇。

車車科技副總裁徐建平也表示,當前,保險公司正用新技術加快理賠的進度。以后理賠事故責任明確的情況,如果沒有人傷的問題,估計都可以線上完成。

以在全國率先推出交通事故“互碰快賠”的北京地區為例,數據顯示,截至2020年6月30日,北京地區運用上述機制累計處理交通事故保險案件16.1萬件,服務車主超過30萬人次,佔同期北京地區全部雙車事故保險案件總量的78.7%。同時,雙方車主分別領取保險賠款,單方車主平均結案周期僅4.4天,較傳統方式縮短約50%﹔北京地區車險理賠投訴平均下降超過40%。