“車貸一哥”終究涼了。7月4日晚,杭州警方一紙立案偵查通告,宣告了美股上市網貸公司微貸網的結局,7月5日,微貸網被查一事在全網迅速傳播並引發多方熱議。累計借貸金額近3000億、借貸余額近百億元的微貸網,究竟因何被查?“車貸第一股”和“車貸一哥”先后“淪陷”,折射出哪些車貸模式之殤?上市、立案、轉型,“翻車”頻現的車貸平台還能走多遠?

待收近百億元被查

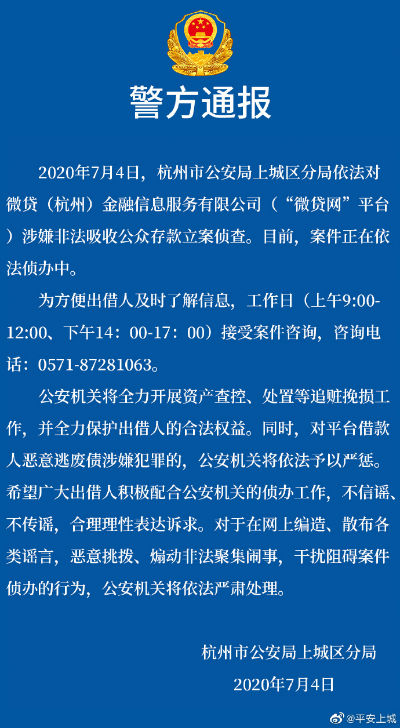

7月4日晚,據杭州市公安局上城區分局通報,因涉嫌非法吸收公眾存款,杭州市公安局上城區分局已對微貸(杭州)金融信息服務有限公司立案偵查。目前,案件正在依法偵辦中。

針對微貸網催收工作,杭州市公安局上城分局強調,微貸網催收工作將納入政府整體處置,原有催收體系、組織架構及人員保持不變,催收工作受政府統一管理、監督及指導。處置辦將根據催收工作進度適時啟動法律程序,依法追究借款人逾期還款的法律責任。

北京商報記者注意到,早在5月底,微貸網曾官方公告退出網貸計劃:基於國家政策及行業趨勢原因,經審慎研究決定,於2020年6月30日前退出網貸行業,不再經營網貸信息中介業務。然而,6月30日期限已過,良性退出未如期而至,一紙立案通告宣告了微貸網的結局。

微貸網此次被立案偵查並非毫無征兆。從出借人反映來看,被立案前,已有近500位投資人在投訴平台上聯名投訴微貸網損害出借人利益,稱平台存在擅自調整兌現方式、擅自篡改合同數據等違規行為,並提出請求相關部門派出團隊對微貸網財務、數據情況進行監管,要求微貸網落實股東連帶責任,與出借人委員會商討退出方案並制定推進計劃等訴求。

此外,微貸網還被法律訴訟纏身。根據天眼查,微貸網周邊風險高達4029條,其中自身風險達497條,具體包括149條開庭公告,案由涉及金融不良債權追償糾紛、服務合同糾紛、不當得利糾紛、民間借貸糾紛等。

在多方人士看來,引發此次被查的導火索,主要是因為資金端層面。正如麻袋研究院高級研究員蘇筱芮所稱,網貸業務區分資產端和資金端,微貸網被查直接原因主要是資金端無法及時兌付。

網貸之家聯合創始人石鵬峰同樣認為,當前,網貸清退進入最后攻堅,杭州要求6月30日之前所有機構完成存量的徹底清退清零,微貸網未能如期完成,或與此次立案相關。

“微貸網之前就有退出方案,此次被查導火索,或許是因方案在執行的過程中未按原計劃推行,或者是因為出借人對退出方案無法接受,因此微貸網在后期兌付上出了問題,出借人報案后,由此警方介入立案偵查。”零壹研究院院長於百程推測道。

針對出借人的聯名投訴及此次被查具體原因,北京商報記者嘗試採訪微貸網,但多次撥打電話均無人接聽。7月5日,微貸網股東方漢鼎宇佑公告稱,公司通過全資子公司漢鼎宇佑科技持有微貸網14.13%股權,此次立案調查可能導致公司金融資產存在較大金額的公允價值變動的風險。截至2020年第一季度末,公司對微貸網的長期股權投資賬面價值余額為1.55億元。預計6月末,公司對微貸網的股權投資賬面價值余額為0.76億元。

股價表現方面,根據Choice數據,微貸網在美股上市后,股價最高曾漲至13.63美元/股,截至發稿北京時間7月5日,微貸網股價為1.33美元/股,較上市以來股價最高點相比跌幅超過九成,當前總市值僅9371.37萬美元。

車貸平台頻現“翻車”

微貸網曾是杭州最大的網貸平台,除了經營時間長達9年外,還被業內稱為“車貸一哥”。官網顯示,微貸網於2011年7月上線,2018年11月登陸美股紐交所上市,主要經營汽車抵押借貸業務,借貸產品包括“車主貸”及信用貸“微易融”。截至2020年2月末,微貸網累計借貸金額2986.6億元,借貸余額為85.83億元,借貸余額筆數33.7萬筆,當前出借人數量11.55萬人,當前借款人數量31.5萬人。

值得注意的是,微貸網並非首家被警方通報的車貸上市平台,早在2019年1月,杭州公安局上城區分局通報稱,對杭州優品經濟咨有限公司(一點成圓)非法吸收公眾存款案立案偵查。經初步調查,一點成圓平台以房貸、車貸等方式涉嫌非法吸收公眾存款罪,相關嫌疑人已被控制。

此外,2019年8月,“車貸第一股”點牛金融也因涉嫌非法吸存被立案。2020年3月,公安機關已通過國際刑警組織對點牛金融實際控制人發布紅色通報,另有14名犯罪嫌疑人被公安機關依法採取刑事強制措施。

當前,車貸平台業務模式主要分為汽車抵押/質押貸款、車商貸款、汽車消費貸款等,除微貸網、點牛金融等被立案外,還有投哪網、人人聚財、圖騰貸等多家網貸平台入場。不過,目前多數平台均已退出。

為何車貸平台頻現“翻車”?北京市中聞律師事務所律師李亞告訴北京商報記者,車貸業務雖有車輛抵押,但是變現途徑較窄,同時變現時間較長、成本過高。在他看來,當前,車貸市場的大范圍“遭殃”,一方面是因大環境影響,因為網貸風險易傳導,當前監管政策對網貸行業並不支持﹔此外從業務層面來看,車貸在催收和處置環節,可能會涉及暴力催收和違法處置等問題,該環節容易觸碰法律紅線。

蘇筱芮同樣稱,車貸業務涉及的亂象較多,其中貸前主要是收費問題,如此前轟動全國的“奔馳金融服務費”,重復收費、隱形收費等變相推高申請人的貸款利率﹔而貸后方面主要還是催收方式,比如搶車、拖車等惡性行為,貸后暴力催收最容易觸犯法律。

事實上,針對車貸、暴力催債等業務問題,監管方關注已久。杭州市公安局上城分局2018年發布並置頂的一條《關於深入開展掃黑除惡專項斗爭的通告》中,便明確將“打著投資公司、咨詢公司、金融借貸平台、典當行等名義以及‘無抵押貸’、‘校園貸’、‘車貸’、‘房貸’、‘裸貸’等‘套路貸’,專門從事高利放貸,採取虛假訴訟、跟蹤滋擾、言語威脅、變相拘禁、毆打傷害等手段逼討債務的黑惡勢力”等11類別,歸屬於杭州地區涉黑涉惡違法犯罪的線索舉報范圍。

轉型難上加難

“車貸平台在退出過程中,難度會比一般網貸平台更高,因為車貸資產時間相對更長,且車抵貸過程中會有較多亂象,因此整個平台的回款會相對更難更復雜。” 談及車貸平台如何退出問題,於百程直言道。

在多位分析人士看來,當前,對於市場上的車貸平台來說,資產催收一直是一大痛點問題。石鵬峰指出,資產和催收問題早已在過去幾年的不斷整治中被關注,已不是新鮮事物。

退出尚存難度,轉型更是難上加難。北京商報記者注意到,2019年底,已被立案偵查的點牛金融悄然開啟“自救”,擬計劃開展汽車租憑業務和比特幣採礦業務﹔同期,微貸網也發布公告表態,擬轉型並申請網絡小貸牌照,不過截至目前,二者轉型均未有明朗進展。

上市、立案、轉型,風波屢現的車貸平台還能走多遠?在多位分析人士看來,當前,車貸平台轉型不確定因素仍較多,尤其是已立案的公司要進行轉型的難度更大,被立案后公司需要承擔很大的責任,例如償還債務、償還出借人的欠款,且公司本身也要承擔很多不可知風險。

蘇筱芮則建議,要解決車貸平台的問題,還應從市場上正本清源。一是加強監管約束,包括法律法規、行業自律等多重方式,從頂層設計方面厘清紅線,對違反機構給予懲罰﹔二是持牌機構的商業約束,部分涉及違規的銷售、催收等第三方合作機構,持牌金融機構應建立清單制度,對有“黑歷史”的三方機構停止商務合作。此外,對於投資人來說,由於網貸行業基調已定,投資者應盡可能停止新增出借,對不明確的項目業務保持警惕。

北京商報記者 孟凡霞 劉四紅